Banken

Finanzdaten, Bankkennzahlen und Beschäftigtenzahlen werden von den in Liechtenstein tätigen Bankinstituten erhoben. Seit 2017 werden auch Informationen von der Finanzmarktaufsicht Liechtenstein (FMA) integriert. Die Daten werden jährlich 6 Monate nach Abschluss des Berichtsjahres veröffentlicht.

Banken 2024

Banken - Gewinn nimmt ab

12.06.2025 – Im Jahr 2024 verzeichneten die 10 Bankinstitute in Liechtenstein insgesamt einen Nettoneugeldzufluss von CHF 3.7 Mrd. und verwalteten per 31. Dezember 2024 Kundenvermögen in Höhe von CHF 217.3 Mrd. Die Zahl der Beschäftigten in Liechtenstein stieg per Ende 2024 um 116 Personen auf 2'985 Voll- und Teilzeitbeschäftigte an. Die Bilanzsumme der in Liechtenstein tätigen Bankinstitute belief sich per 31. Dezember 2024 auf CHF 84.8 Mrd. Nach einem Rückgang im Vorjahr nahm sie im Berichtsjahr gegenüber dem Vorjahr um CHF 3.2 Mrd. bzw. 4.0% zu. Das Ergebnis aus der normalen Geschäftstätigkeit hat sich im Vergleich zum Vorjahr um CHF 133.0 Mio. auf CHF 440.5 Mio. reduziert, liegt aber über dem Durchschnitt der letzten fünf Jahre (2019-2023: CHF 346.9 Mio.).

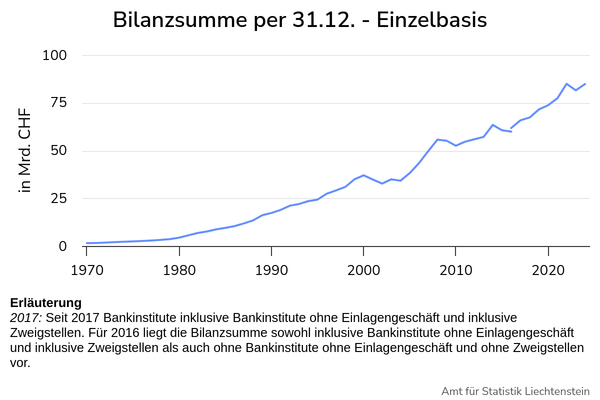

Bilanzsumme nimmt wieder zu

Die aggregierte Bilanzsumme der 10 Bankinstitute in Liechtenstein (Einzelbasis) belief sich per 31. Dezember 2024 auf CHF 84.8 Mrd. Gegenüber dem Vorjahr erhöhte sich die Bilanzsumme um CHF 3.2 Mrd. bzw. 4.0%. Im Jahr 2023 betrug die Bilanzsumme der damals 11 Bankinstitute CHF 81.5 Mrd. Von 2018 bis 2022 ist die Bilanzsumme, trotz der Abnahme der Anzahl Bankinstitute von 15 auf 12, stetig angestiegen. Nach einem Rückgang im Vorjahr nahm die Bilanzsumme im Berichtsjahr wieder zu.

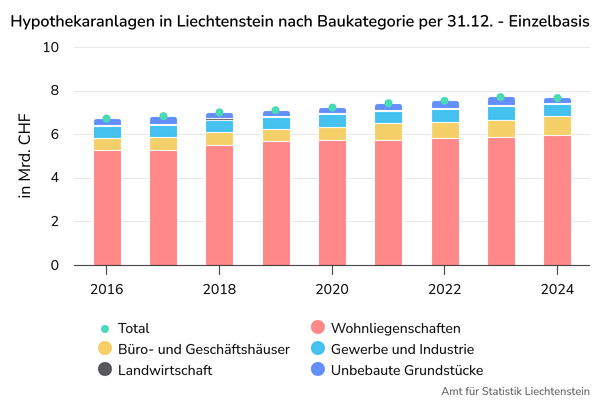

Inländische Hypothekaranlagen nehmen leicht ab

Per 31. Dezember 2024 wiesen die Banken auf Einzelbasis Forderungen gegenüber Kunden (Kredite, Hypotheken) von CHF 31.9 Mrd. aus. Dies entspricht 37.7% der Aktiven. Davon waren CHF 15.1 Mrd. Hypothekarforderungen. Die inländischen Hypothekarforderungen der Banken in Liechtenstein beliefen sich auf CHF 7.7 Mrd. Im Vergleich zum Vorjahr nahmen die Hypothekarforderungen in Liechtenstein um CHF 44.3 Mio. bzw. 0.6% ab. 77.4% der Hypothekarforderungen in Liechtenstein entfielen auf Wohnliegenschaften.

Von den CHF 31.9 Mrd. Forderungen gegenüber Kunden wurden CHF 14.7 Mio. an Kunden aus Liechtenstein vergeben. Davon entfielen 41.8% auf private Haushalte und 47.0% auf finanzielle Kapitalgesellschaften. Im Vorjahr betrugen die Forderungen gegenüber Kunden CHF 29.8 Mrd., wovon CHF 13.7 Mrd. an Kunden aus Liechtenstein vergeben wurden.

74.2% der Forderungen gegenüber Kunden lauteten im Jahr 2024 auf Schweizer Franken, 11.3% auf Euro, 6.4% auf US-Dollar und 8.2% auf übrige Währungen.

Von den Forderungen gegenüber Kunden wurden 85.7% an Kunden aus Europa vergeben. An zweiter Stelle lagen die Forderungen gegenüber Kunden aus Asien mit einem Anteil von 6.2%, gefolgt von Amerika mit einem Anteil von 5.3%.

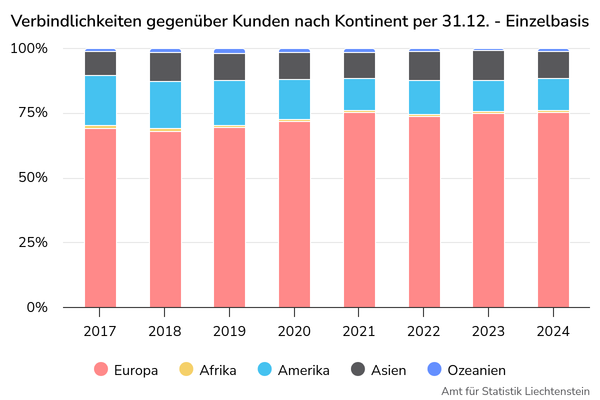

Drei Viertel der Kundeneinlagen stammen aus Europa

Die Bankinstitute (Einzelbasis) wiesen per 31. Dezember 2024 CHF 49.4 Mrd. an Verbindlichkeiten gegenüber Kunden (Kundeneinlagen wie Sparkonti, Geldmarktkonti und andere Konti) auf. Dies entspricht 46.9% der Passiven. Von den Einlagen (Verbindlichkeiten gegenüber Kunden) stammten 75.2% von Kunden aus Europa. An zweiter Position lagen die Einlagen von Kunden aus Amerika mit 12.5%. Die Einlagen von Kunden aus Asien machten 10.6% der Verbindlichkeiten gegenüber Kunden aus. Seit 2017 hat sich der Anteil der Einlagen von Kunden aus Amerika von 19.3% auf 12.5% reduziert.

Von den Verbindlichkeiten gegenüber Kunden waren im Jahr 2024 CHF 18.3 Mrd. Einlagen von Kunden aus Liechtenstein. Davon entfielen 48.1% auf finanzielle Kapitalgesellschaften, 27.8% auf private Haushalte, 17.5% auf nichtfinanzielle Kapitalgesellschaften, 4.9% auf den Sektor Staat und 1.7% auf private Organisationen ohne Erwerbszweck. Im Vorjahr betrugen die Einlagen von Kunden aus Liechtenstein CHF 17.7 Mrd.

Von den CHF 49.4 Mrd. an Verbindlichkeiten gegenüber Kunden umfassten die Spareinlagen CHF 2.7 Mrd. Davon stammten CHF 1.7 Mrd. von Kunden aus Liechtenstein. Im Vorjahr betrugen die Verbindlichkeiten gegenüber Kunden CHF 45.9 Mrd. wovon CHF 1.6 Mrd. Spareinlagen von Kunden aus Liechtenstein waren.

31.7% der Verbindlichkeiten gegenüber Kunden lauteten im Jahr 2024 auf Schweizer Franken, 34.2% auf US-Dollar, 24.4% auf Euro und 9.8% auf übrige Währungen.

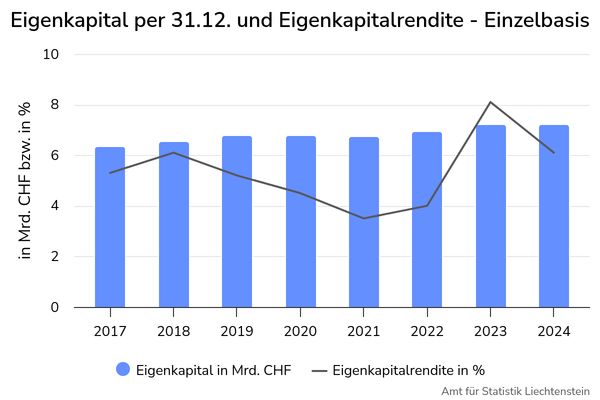

Eigenkapital bleibt gleich hoch

Die Bankinstitute (Einzelbasis) verfügten per Ende 2024 über Eigenkapital von CHF 7.22 Mrd. Im Vergleich zum Vorjahr nahm das Eigenkapital nur geringfügig um CHF 3.0 Mio. bzw. 0.0% ab. In den letzten fünf Jahren (2019-2023) betrug das Eigenkapital durchschnittlich CHF 6.89 Mrd.

Die Eigenkapitalrendite misst die Rentabilität des Eigenkapitals und gibt an, wie effizient ein Unternehmen das zur Verfügung stehende Eigenkapital eingesetzt hat. Die Eigenkapitalrendite berechnet sich aus dem Verhältnis des Ergebnisses aus der normalen Geschäftstätigkeit zum durchschnittlichen Eigenkapital. 2024 belief sich die Eigenkapitalrendite auf 6.1%. Im Vorjahr betrug sie 8.1%. In den letzten fünf Jahren (2019-2023) lag sie durchschnittlich bei 5.2%.

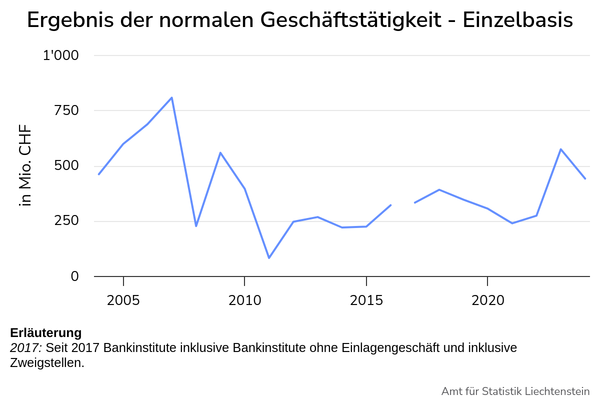

Rückgang des Gewinns

Das Ergebnis der normalen Geschäftstätigkeit lag im Jahr 2024 für die Bankinstitute (Einzelbasis) bei CHF 440.5 Mio. Im Vergleich zum Vorjahr nahm es um CHF 133.0 Mio. ab. Im Vorjahr hatte es CHF 573.5 Mio. betragen. Es lag höher als der Durchschnitt der letzten fünf Jahre (2019-2023) in denen es durchschnittlich CHF 346.9 Mio. betragen hatte. Das Ergebnis der normalen Geschäftstätigkeit stellt das Ergebnis vor der Berücksichtigung von ausserordentlichen Aufwänden bzw. Erträgen, Steuern sowie Zuführungen zu den Rückstellungen bzw. Erträgen aus der Auflösung von Rückstellungen für allgemeine Bankrisiken dar.

Der Reingewinn (Jahresgewinn) belief sich per 31. Dezember 2024 auf CHF 389.5 Mio. und sank im Vergleich zum Vorjahr um CHF 67.9 Mio. Im Jahr 2023 hatte der Reingewinn bei CHF 457.4 Mio. gelegen.

Im Geschäftsjahr 2024 betrug der Bruttogewinn aus der operativen Tätigkeit CHF 598.0 Mio. Im Vorjahr waren es CHF 719.6 Mio. gewesen.

Aus der Geschäftstätigkeit wurde im Jahr 2024 insgesamt ein Geschäftsertrag (Netto) von CHF 2.03 Mrd. erzielt. Davon betrug der Erfolg aus dem Zinsengeschäft CHF 579.5 Mio., der Erfolg aus dem Kommissions- und Dienstleistungsgeschäft CHF 612.5 Mio., der Erfolg aus Finanzgeschäften CHF 530.9 Mio., die laufenden Erträge aus Wertpapieren CHF 163.5 Mio. und die übrigen ordentlichen Erträge CHF 148.5 Mio. Der Erfolg aus dem Kommissions- und Dienstleistungsgeschäft reduzierte sich im Vergleich zum Vorjahr nur leicht (-0.4% bzw. CHF -2.2 Mio.). Der Erfolg aus dem Zinsengeschäft sank um 16.9% bzw. CHF 117.8 Mio. Hingegen stieg der Erfolg aus Finanzgeschäften um 3.3% bzw. CHF 17.1 Mio. an. Die laufenden Erträge aus Wertpapieren nahmen ebenfalls zu und erhöhten sich um CHF 47.4 Mio. bzw. 40.9% im Vergleich zum Vorjahr.

Der Geschäftsaufwand lag im Jahr 2024 bei CHF 1.44 Mrd. Davon entfielen CHF 766.4 Mio. auf den Personalaufwand und CHF 670.3 Mio. auf den Sachaufwand. Im Vergleich zum Vorjahr hat sich der Geschäftsaufwand um CHF 90.3 Mio. bzw. 6.7% erhöht. Der Personalaufwand stieg um 6.5% bzw. CHF 46.8 Mio. und der Sachaufwand um 7.0% bzw. CHF 43.6 Mio.

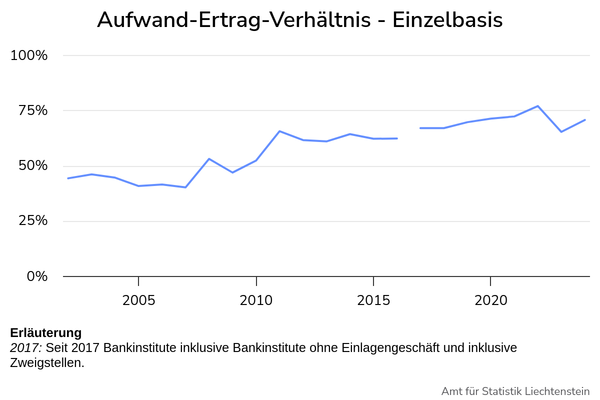

Mehr Aufwendungen für gleichen Ertrag

Für die Berechnung des Aufwand-Ertrag-Verhältnisses (Cost-Income-Ratio) werden die im Geschäftsjahr angefallenen Geschäftsaufwände ins Verhältnis zu den Gesamterträgen der Banken gesetzt. Grundsätzlich gilt, je geringer die Cost-Income-Ratio ausfällt, desto effizienter wirtschaften die Banken. Bei einem Geschäftsaufwand von CHF 1.44 Mrd. und einem Gesamtertrag von CHF 2.03 Mrd. ergab sich für das Jahr 2024 eine Cost-Income-Ratio von 70.6% (Einzelbasis). Im Vorjahr betrug die Cost-Income-Ratio 65.2%. In den letzten fünf Jahren (2019-2023) hatte die Cost-Income-Ratio durchschnittlich bei 71.0% gelegen. Damit hat sich die Cost-Income-Ratio im Vergleich zum Vorjahr verschlechtert, lag aber ungefähr im Durchschnitt der letzten fünf Jahre.

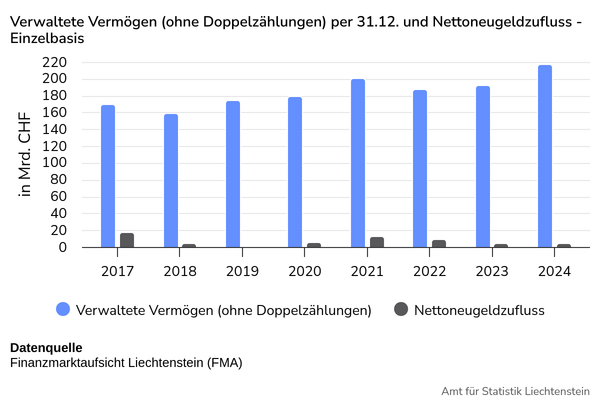

CHF 3.7 Mrd. Nettoneugeldzufluss

Die gesamten in Liechtenstein verwalteten Kundenvermögen betrugen auf Einzelbasis per 31. Dezember 2024 CHF 217.3 Mrd. (ohne Doppelzählungen). Im Jahr 2024 konnte ein Neugeldzufluss von CHF 3.7 Mrd. verzeichnet werden.

Die Bankinstitute inklusive Tochtergesellschaften (konsolidiert) verwalteten Ende 2024 CHF 503.7 Mrd. an Kundenvermögen. Es konnte ein Nettoneugeldzufluss von CHF 17.6 Mrd. für das Jahr 2024 ausgewiesen werden.

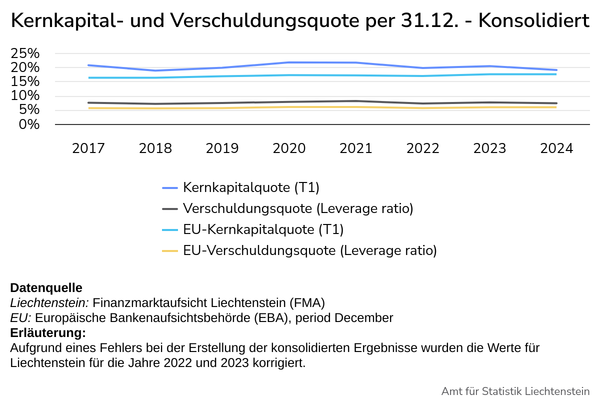

Überdurchschnittliche Kernkapital- und Verschuldungsquote

Die Kernkapitalquote (Tier 1 Capital Ratio) betrug Ende Jahr 2024 in der konsolidierten Betrachtung (Bankinstitute inklusive Tochtergesellschaften) 19.0%. Die Verschuldungsquote (Leverage Ratio) belief sich Ende Jahr 2024 konsolidiert betrachtet auf 7.3%. Gemäss Europäischer Bankenaufsicht (EBA) lag die Kernkapitalquote für die europäischen Banken im Dezember 2024 durchschnittlich bei 17.5% und die Verschuldungsquote bei 5.9%. Somit war sowohl die Kernkapitalquote als auch die Verschuldungsquote überdurchschnittlich im Vergleich zu den europäischen Banken.

Wird die Einzelbasis betrachtet, so wiesen die liechtensteinischen Bankinstitute eine Kernkapitalquote von 20.1% und eine Verschuldungsquote von 7.0% auf.

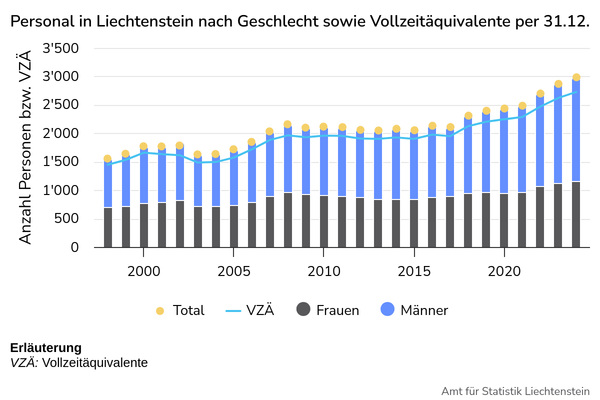

Personalbestand nimmt zu

Der Personalbestand in Liechtenstein betrug für die Bankinstitute per 31. Dezember 2024 gemäss Liechtensteinischem Unternehmensregister des Amtes für Statistik 2'985 Voll- und Teilzeitbeschäftige. Davon waren 38.6% Frauen. Zur Ermittlung der sogenannten Vollzeitäquivalente, die eine bessere Vergleichbarkeit der Beschäftigtenzahlen ermöglichen, werden die Teilzeitstellen auf Vollzeitstellen umgerechnet. Die Umrechnung per Ende 2024 ergab 2'728 Vollzeitäquivalente. Im Jahr 2023 waren es 2'869 Beschäftige und 2'621 Vollzeitäquivalente gewesen. Seit 2018 ist ein stetiger Anstieg der Vollzeitäquivalente zu beobachten. Im Vergleich zu 1998 haben die Vollzeitäquivalente um über 80% zugenommen.

Gemäss Informationen aus der Bildungsstatistik des Amtes für Statistik wurden per Ende 2024 58 Lernende in Bankinstituten in Liechtenstein ausgebildet. Der Anteil der Frauen lag bei 44.8%. Im Vorjahr waren es 54 Lernende gewesen.

Die Beschäftigtenzahl der Bankinstitute inklusive Zweigstellen (Einzelbasis) betrug Ende 2024 3'838 Personen bzw. 3'478 Vollzeitäquivalente. Die Beschäftigten teilten sich auf in 39 Personen in der Geschäftsleitung, 604 Mitarbeitende mit Vorgesetztenfunktion und 3'195 Mitarbeitende ohne Vorgesetztenfunktion. Der Anteil der Frauen in der Geschäftsleitung lag bei 10.3%. Bei den Mitarbeitenden mit Vorgesetztenfunktion betrug der Frauenanteil 20.5% und bei den Mitarbeitenden ohne Vorgesetztenfunktion 48.1%. Im Vorjahr waren es 3'657 Beschäftige mit 3'196 Vollzeitäquivalenten gewesen. In den Verwaltungsräten der Banken waren im Berichtsjahr 54 Personen vertreten. Der Frauenanteil lag bei 16.7%.

eTab – interaktive Tabellen

Einzelbasis

363.101 Einzelbasis - Bilanz (Aktiven) nach Domizil seit 2017 363.102 Einzelbasis - Bilanz (Passiven) nach Domizil seit 2017 363.103 Einzelbasis - Bilanz (Aktiven) nach Währungsgebiet und Währung seit 2017 363.104 Einzelbasis - Bilanz (Passiven) nach Währungsgebiet und Währung seit 2017 363.105 Einzelbasis - Bilanz (Aktiven) nach Fälligkeit seit 2017Tabellen

Methodik & Qualität

Zweck dieses Dokuments ist es, den Nutzerinnen und Nutzern Hintergrundinformationen über die Methodik und die Qualität der statistischen Informationen zu bieten. Dies ermöglicht, die Aussagekraft der Ergebnisse besser einzuschätzen.

Der Abschnitt über die Methodik orientiert zunächst über Zweck und Gegenstand der Statistik und beschreibt dann die Datenquellen sowie die Datenaufarbeitung. Es folgen Angaben zur Publikation der Ergebnisse sowie wichtige Hinweise.

Der Abschnitt über die Qualität basiert auf den Vorgaben des Europäischen Statistischen Systems über die Qualitätsberichterstattung und beschreibt Relevanz, Genauigkeit, Aktualität, Pünktlichkeit, Kohärenz und Vergleichbarkeit der statistischen Informationen.

Korrigendum: In der vorliegenden Publikation wurden verschiedene Werte aus den Vorjahren korrigiert. In der Excel-Tabelle 1.28_1 bzw. eTab-Tabelle 363.141 musste auf Grund eines Formelfehlers für das Jahr 2022 und 2023 der Wert für den Indikator «Durchschnittlicher Beleihungssatz auf Wohnliegenschaften» und für den Indikator «Anteil der Neuhypotheken mit einem Beleihungssatz höher als 80%» korrigiert werden. Der Indikator «Eigenkapitalrendite der einheimischen Bankinstitute» musste aufgrund eines Fehlers in der im Statistikprogramm erstellten Tabelle für die Jahre 2019 bis 2023 korrigiert werden. In den Excel-Tabellen 1.29, 1.30, 1.32_1 und 1.32_2 bzw. eTab-Tabellen 363.201, 363.202 und 363.241 mussten verschiedene Werte aufgrund eines Fehlers bei der Erstellung der konsolidierten Ergebnisse für das Jahr 2022 und 2023 korrigiert werden.