Steuern, Abgaben 2021

Steuereinnahmen nehmen langfristig zu

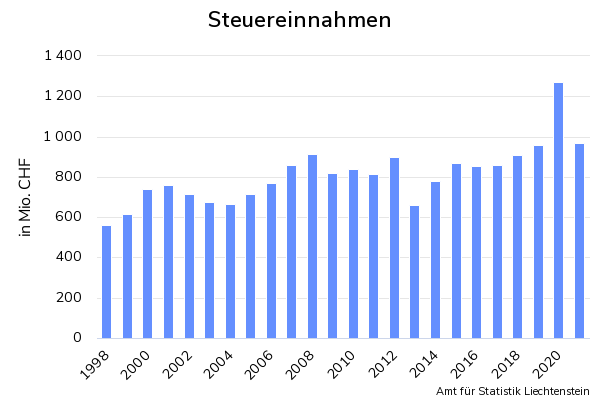

07.09.2022 – Die gesamten Steuereinnahmen erreichten im Jahr 2021 einen Gesamtbetrag von CHF 969.4 Mio. Damit fielen sie um 301.9 Mio. tiefer aus als im Vorjahr. Der starke Rückgang gegenüber dem Vorjahr ist auf einen ausserordentlichen Ertragssteueranfall im Jahr 2020 zurückzuführen. Langfristig weisen die Steuereinnahmen aus der Ertragssteuer eine positive Tendenz auf. Positiv haben sich 2020 hingegen die Erträge aus der Vermögens- und Erwerbssteuer sowie der Mehrwertsteuer, welche nebst der Ertragssteuer zu den wichtigsten Steuerarten zählen.

Steuereinnahmen bei CHF 969.4 Mio.

Die gesamten Steuereinnahmen von Land und Gemeinden beliefen sich im Rechnungsjahr 2021 auf CHF 969.4 Mio. Im Vergleich zum Vorjahr nahmen die Steuereinnahmen somit um 23.7% bzw. CHF 301.9 Mio. ab. Grund für den starken Rückgang der Steuereinnahmen im Jahr 2021 ist ein einmaliger ausserordentlicher Steueranfall der Ertragssteuer von rund CHF 300 Mio. im Jahr 2020. Im Vorjahr waren die Steuereinnahmen um 32.7% bzw. CHF 313.3 Mio. angestiegen. Die gesamten Steuereinnahmen lagen somit 2021 leicht über dem Total von 2019. Langfristig weisen die Steuereinnahmen einen positiven Trend auf. In den vergangen zehn Jahren haben sie durchschnittlich um 1.7% pro Jahr zugenommen.

Die grösste Veränderung verzeichneten die Erträge der Ertragssteuer. Sie nahmen gegenüber dem Vorjahr um CHF 324.2 Mio. ab. Damit lagen sie 2021 mit CHF 240.8 Mio. aber auch noch auf einem tieferen Niveau als zwei Jahre zuvor mit CHF 263 Mio. Auf das Gesamtergebnis wirkte sich zudem das Minus der Grundstücksgewinnsteuer (CHF -4.4 Mio.) aus, welche 2021 Steuererträge von CHF 26.0 generierte. Positiv entwickelten sich hingegen die Erträge aus den Stempelabgaben (CHF + 10.7 Mio.), der Vermögens- und Erwerbsteuer (CHF + 7.5 Mio.) sowie der Mehrwertsteuer (+5.8 Mio.).

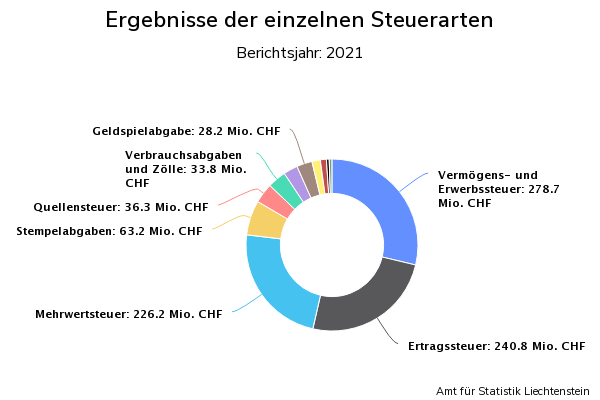

Drei Steuerarten bringen 75% der Steuereinnahmen

Die Vermögens- und Erwerbssteuer, die Ertragssteuer und die Mehrwertsteuer sind die drei gewichtigsten Steuerarten in Liechtenstein und bringen knapp drei Viertel der gesamten Steuererträge ein. Die Steuererträge aus der Vermögens- und Erwerbssteuer lagen 2021 bei CHF 278.7 Mio. und machten somit 29% aus. Aus der Ertragssteuer stammten CHF 240.8 Mio. (25%) und aus der Mehrwertsteuer CHF 226.2 Mio. (23%). Weitere wichtige Einnahmequellen sind die Stempelabgaben mit CHF 63.2 Mio. (7%) und die Quellensteuer mit 36.3 Mio. (4%).

Der Anteil der Steuern an den Gesamteinnahmen der öffentlichen Haushalte lag im Jahr 2021 bei 72.3%. Dabei machten die Steuern in diesem Jahr als Finanzierungsquelle für das Land mit einem Anteil von 70.7% einen geringeren Anteil aus als bei den Gemeinden mit einem Anteil von 76.9%. Der Vergleich mit den Vorjahren zeigt, dass dieser Anteil auf Landesebene deutlich grössere Schwankungen aufweist als auf Ebene der Gemeinden. Im Fünfjahresschnitt liegt der Anteil bei den Gemeinden mit 79% etwas höher als auf Landesebene bei rund 75%. Nebst den Steuern sind insbesondere realisierte und nicht realisierte Vermögenserträge sowie Gebühren von Bedeutung für die Einnahmenseite der öffentlichen Haushalte.

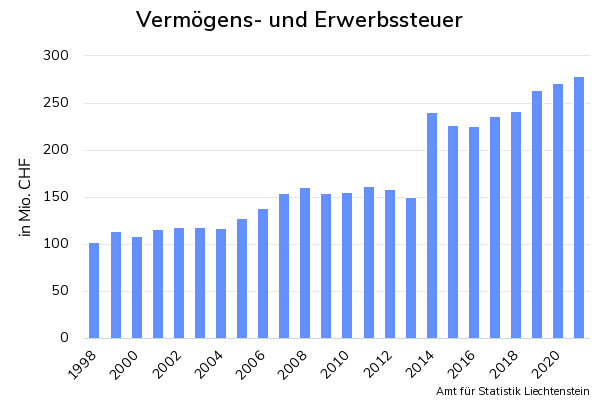

Mehrerträge aus Vermögens- und Erwerbsteuer

Die Vermögens- und Erwerbssteuer war im Rechnungsjahr 2021 mit Erträgen von CHF 278.7 Mio. die ertragsstärkste Steuerart. Gegenüber dem Vorjahr legte sie um 2.8% bzw. CHF 7.5 Mio. zu. Darin enthalten waren im Rechnungsjahr 2021 auch CHF 1.3 Mio. Einnahmen aus Nachsteuerverfahren, welche im Vorjahr noch bei CHF 2.7 Mio. lagen (Tabelle 2.1.1).

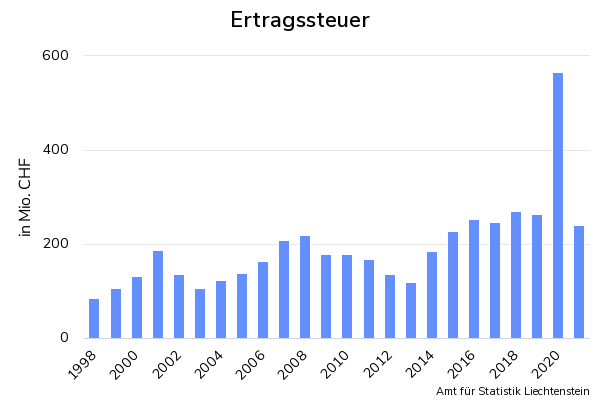

Ertragssteuer nach Sonderanfall wieder auf Niveau der Vorjahre

Die Ertragssteuer der Unternehmen erzielte im Rechnungsjahr 2021 Erträge in der Höhe von CHF 240.8 Mio. Sie war damit in diesem Jahr nach der Vermögens- und Erwerbssteuer die zweitstärkste Steuerart. Gegenüber dem Vorjahr nahm die Ertragssteuer um 57.4% bzw. CHF 324.2 Mio. ab und hat sich damit mehr als halbiert. Dieser Rückgang ist auf einen einmaligen ausserordentlichen Steueranfall in der Höhe von rund CHF 300 Mio. im Jahr 2020 zurückzuführen, welcher aufgrund einer Umstrukturierung vereinnahmt werden konnte. Erhoben wird die Ertragssteuer von den juristischen Personen, die ihren Sitz oder den Ort ihrer tatsächlichen Verwaltung in Liechtenstein haben. Der Steuersatz der Ertragssteuer beträgt 12.5% des steuerpflichtigen Reinertrags. Bei der Berechnung des steuerpflichtigen Reinertrags kann u.a. ein Eigenkapital-Zinsabzug für die angemessene Verzinsung des modifizierten Eigenkapitals gemacht werden. Privatvermögensstrukturen (PVS) und Trusts entrichteten im Rechnungsjahr 2021 Ertragssteuern in Höhe von CHF 16.8 Mio., während es im Vorjahr noch CHF 18.1 Mio. gewesen waren. Bei den Privatvermögensstrukturen handelt es sich um juristische Personen, die insbesondere Finanzinstrumente, Beteiligungen und Gelder verwalten und keine wirtschaftliche Tätigkeit ausüben (Tabelle 2.2.1).

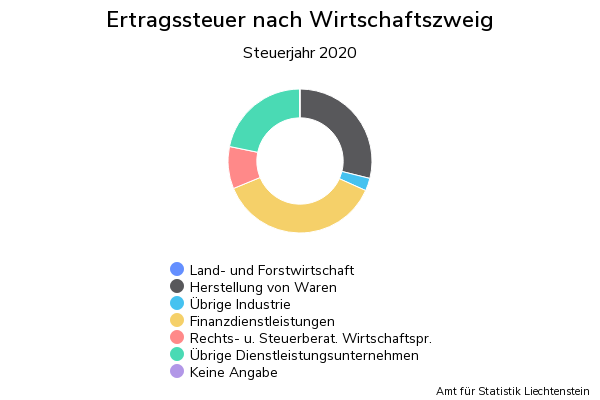

Ertragssteuern vor allem von Finanzdienstleistern

Die Unterteilung der Einnahmen nach Wirtschaftssektoren für das Steuerjahr 2020 zeigt, dass in diesem Jahr 32% der Ertragssteuereinnahmen aus dem Industrie- und 68% aus dem Dienstleistungssektor stammten. 2020 machte der Wirtschaftszweig Finanzdienstleistungen mit 37% der gesamten Einnahmen den grössten Anteil aus. 29% stammte aus dem Wirtschaftszweig Herstellung von Waren, 9% aus Rechts- und Steuerberatung und Wirtschaftsprüfung (Tabelle 2.2.7).

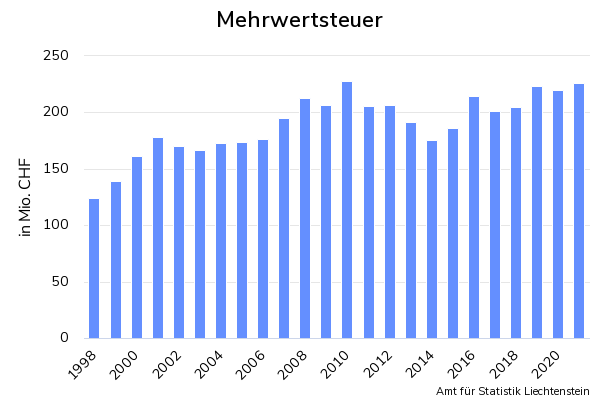

Auch Mehrwertsteuer legt zu

Als drittstärkste Steuerart erzielte die Mehrwertsteuer Erträge von insgesamt CHF 226.2 Mio. Gegenüber dem Vorjahr bedeutet dies eine Zunahme um 2.7% bzw. CHF 5.8 Mio. Aufgrund des Staatsvertrages zwischen Liechtenstein und der Schweiz erhalten beide Vertragsparteien jene Mehrwertsteuern direkt, die in bestimmten Wirtschaftszweigen des Dienstleistungssektors anfallen. Die anderen Mehrwertsteuern fliessen zunächst in einen gemeinsamen Pool und werden anhand eines Aufteilungsschlüssels verteilt. Dieser Aufteilungsschlüssel wird jährlich neu festgelegt aufgrund der Volkseinkommens- und Bevölkerungsanteile Liechtensteins und der Schweiz (Tabelle 2.11.1).

Der Anteil Liechtensteins am Poolertrag sank von 0.83% im Rechnungsjahr 2020 auf 0.74% im Rechnungsjahr 2021. Da sich auch der aufzuteilende Poolertrag 2021 reduzierte, fiel der liechtensteinische Anteil im Vorjahresvergleich um CHF 5.8 Mio. tiefer aus. Der geringere Anteil am Poolertrag wurde jedoch durch eine Zunahme bei den direkt zugewiesenen Mehrwertsteuererträgen aus dem Dienstleistungssektor kompensiert. Mit einem Umfang von CHF 97.3 Mio. lagen diese CHF 6.2 Mio. über dem Vorjahreswert (2.11.2). Aufgrund des Staatsvertrags mit der Schweiz gelten die schweizerischen Steuersätze auch in Liechtenstein. Diese bestehen aus einem Normalsatz von 7.7%, einem Sondersatz für Beherbergung von 3.7% sowie einem reduzierten Satz für Lebensmittel, Bücher, Zeitungen, Medikamente und weitere Güter des täglichen Bedarfs von 2.5%.

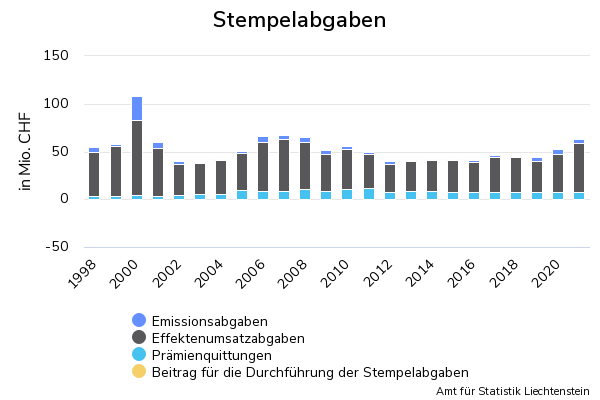

Mehrerträge aus Stempelabgaben

Die Erträge aus den Stempelabgaben beliefen sich im Rechnungsjahr 2021 auf CHF 63.2 Mio. Sie nahmen gegenüber dem Vorjahr um 20.4% bzw. CHF 10.7 Mio. zu. Bei den Stempelabgaben handelt es sich um Steuern auf bestimmte Vorgänge des Rechtsverkehrs, insbesondere der Ausgabe von Wertschriften (Emissionsabgabe) und des Handels von Wertschriften (Effektenumsatzabgabe) sowie der Zahlung von Versicherungsprämien (Prämienquittungen). Am gewichtigsten sind dabei die Umsatzabgaben, welche im Rechnungsjahr 2021 insgesamt 80.0% der Einnahmen ausmachten. Die Prämienquittungen stellten rund 11.8% und die Emissionsabgaben 6.8% dar (Tabelle 2.9.2).

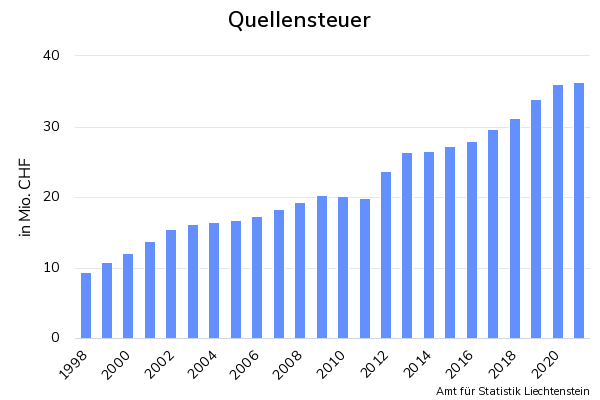

Erträge aus Quellensteuer stabil

Die Quellensteuer erzielte im Rechnungsjahr 2021 Erträge von CHF 36.3 Mio. Dies stellt eine Zunahme von 1.0% bzw. CHF 0.3 Mio. gegenüber dem Vorjahr dar. Die Quellensteuer wird für Personen mit Wohnsitz im Ausland auf den Erwerb aus unselbstständiger Tätigkeit sowie auf Vergütungen an Verwaltungsratsmitglieder, Stiftungsratsmitglieder oder Mitglieder ähnlicher Organe von juristischen Personen und besonderen Vermögenswidmungen erhoben. Den grössten Anteil machen dabei die Quellensteuern von Zupendlerinnen und Zupendlern aus Österreich mit 67.7% aus. 12.3% stammten von Zupendlerinnen und Zupendlern aus dem übrigen Ausland und 20.0% aus Sitzungsgeldern, Leistungen der betrieblichen Personalvorsorge oder der AHV/IV (Tabelle 2.5.1).

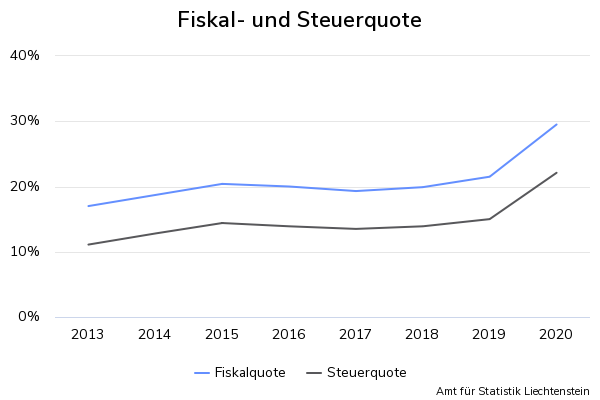

Fiskalquote nimmt aufgrund von Sondereffekt zu

Bei der Steuer- und Fiskalquote zeigt sich für das Jahr 2020 der ausserordentliche Steueranfall der Ertragssteuer. Die Steuerquote, welche das Verhältnis der gesamten Steuereinnahmen zum Bruttoinlandsprodukt (BIP) misst, belief sich unter Verwendung der BIP-Schätzrechnung im Jahr 2020 auf 22.1%. Im Jahr 2019 hatte die Steuerquote noch bei 15.0% gelegen. Die Fiskalquote erreichte im Jahr 2020 einen Wert von 29.5%, während sie im Vorjahr bei 21.5 % gelegen hatte. Dies entspricht einer Zunahme von 8.0 Prozentpunkten. Für das Jahr 2021 liegen noch keine BIP-Berechnungen vor.

Als Indikator für die Belastung einer Volkswirtschaft mit Steuern und Sozialabgaben wird unter anderem die Fiskalquote herangezogen. Sie setzt die Fiskaleinnahmen ins Verhältnis zum Bruttoinlandsprodukt. Die Fiskaleinnahmen bestehen aus Steuereinnahmen des Landes und der Gemeinden sowie den obligatorischen Sozialversicherungsbeiträgen (AHV/IV/FAK, Arbeitslosenversicherung). Die Fiskalquote erfasst somit sämtliche Einnahmen, welche der Sektor Staat zur Erfüllung der staatlichen Aufgaben eintreibt. Die Beiträge an Krankenkassen, Unfallversicherungen und Pensionskassen werden deshalb trotz eines bestehenden Obligatoriums nicht berücksichtigt.

Gesamthaft ergibt sich so ein Mass für die fiskalische Standortattraktivität einer Volkswirtschaft, welches auch häufig für Ländervergleiche herangezogen wird. Die fiskalische Standortattraktivität ist allerdings nur ein Teilaspekt der gesamten Standortattraktivität einer Volkswirtschaft. Eine höhere Fiskalquote kann auch mit einer höheren gesamten Standortattraktivität einhergehen.

Im internationalen Vergleich trotz Sondereffekt moderate Belastung

Liechtenstein weist im internationalen Vergleich eine tiefe Fiskalquote auf. Im Jahr 2020 lag sie jedoch aufgrund des einmaligen Sonderanfalls der Ertragssteuer bei 29.5%, nachdem sie im Vorjahr noch bei 21.5% gelegen hatte. Die vergleichsweise niedrige Fiskalquote der Schweiz liegt im Jahr 2020 mit 27.6% rund 2 Prozentpunkte unter der liechtensteinischen Fiskalquote. Österreich weist mit einer Fiskalquote von 42.1% einen deutlich höheren Wert als Liechtenstein auf. Interessant ist auch, dass Luxemburg, wie Liechtenstein ein europäischer Kleinstaat mit einem international ausgerichteten Finanzplatz, eine vergleichsweise hohe Fiskalquote von 38.3% hat. Der OECD-Durchschnitt lag 2020 bei 33.5%. Die niedrigsten Fiskalquoten der OECD-Staaten wiesen 2020 Mexiko mit 17.9% und Kolumbien mit 18.7% auf. Die höchsten Quoten verzeichneten 2020 Dänemark mit 46.5% und Frankreich mit 45.4%.

eTab – interaktive Tabellen

502.001 Fiskaleinnahmen nach Empfänger und Rechnungsjahr seit 1998 502.002 Steuereinnahmen nach Steuerkategorie und Rechnungsjahr seit 1998 502.003 Fiskal- und Steuereinnahmen nach Quote in % des BIP und Rechnungsjahr seit 1998 502.004 Steuereinnahmen nach Steuerart und Rechnungsjahr seit 1980Methodik & Qualität

Zweck dieses Dokuments ist es, den Nutzerinnen und Nutzern Hintergrundinformationen über die Methodik und die Qualität der statistischen Informationen zu bieten. Dies ermöglicht, die Aussagekraft der Ergebnisse besser einzuschätzen.

Der Abschnitt über die Methodik orientiert zunächst über Zweck und Gegenstand der Statistik und beschreibt dann die Datenquellen sowie die Datenaufarbeitung. Es folgen Angaben zur Publikation der Ergebnisse sowie wichtige Hinweise.

Der Abschnitt über die Qualität basiert auf den Vorgaben des Europäischen Statistischen Systems über die Qualitätsberichterstattung und beschreibt Relevanz, Genauigkeit, Aktualität, Pünktlichkeit, Kohärenz und Vergleichbarkeit der statistischen Informationen.